Stabilne waluty: jak działają i jak z nich korzystać

Stabilne waluty, czyli stablecoiny, to kryptowaluty zaprojektowane tak, aby utrzymywać możliwie stałą wartość, najczęściej równą 1 USD lub 1 EUR. W odróżnieniu od bitcoina czy eteru, ich kurs ma minimalnie się wahać, co ułatwia rozliczenia, przechowywanie wartości oraz przenoszenie środków między tradycyjnymi finansami a blockchainem. Dzięki temu stablecoiny są paliwem dla DeFi, narzędziem do płatności transgranicznych i bezpieczną „przystanią” podczas wysokiej zmienności rynku.

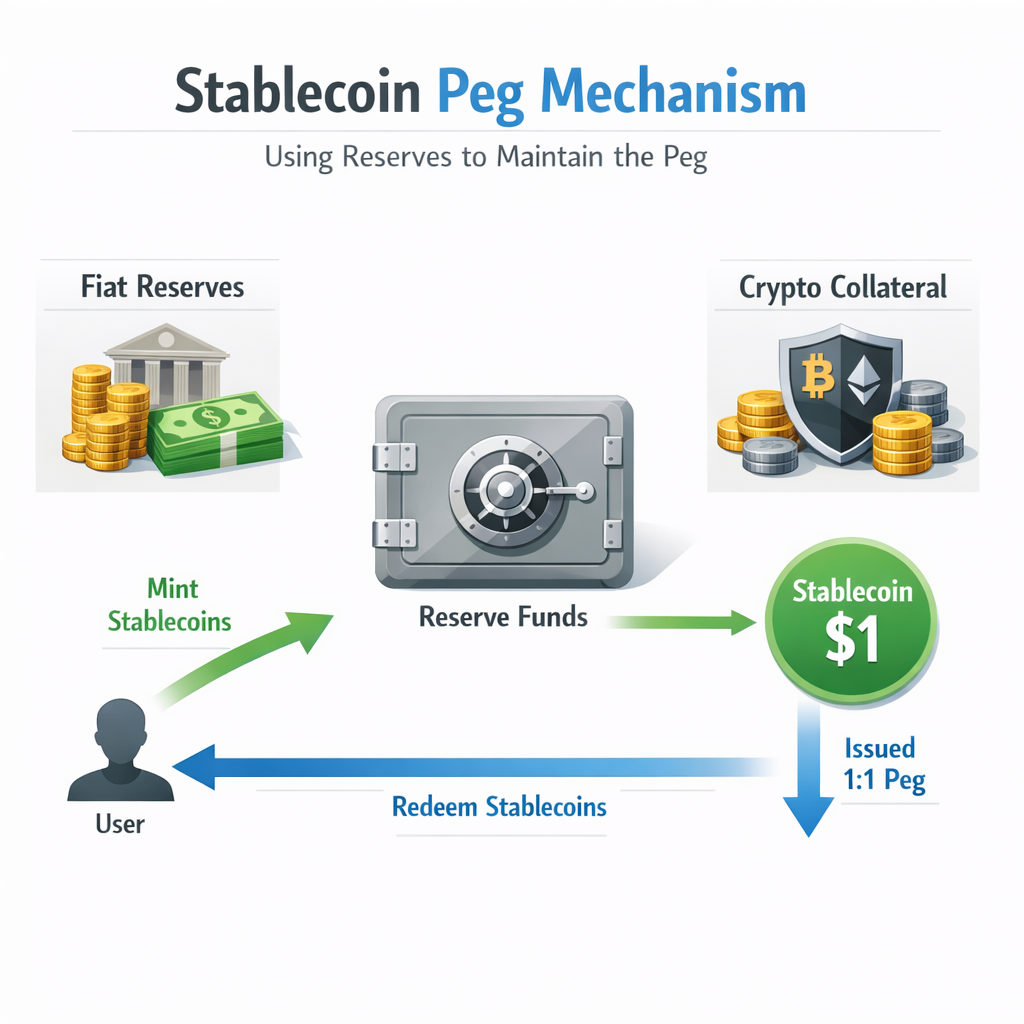

Jak działa peg (utrzymanie stałego kursu)

Najpopularniejszy model opiera się na rezerwach w walutach fiducjarnych i krótkoterminowych papierach skarbowych. Emitent wydaje nowe tokeny w zamian za depozyt w USD/EUR, a w razie potrzeby dokonuje wykupu po kursie 1:1. Mechanizm arbitrażu sprawia, że cena na rynku wtórnym wraca do pegu: gdy token spada poniżej 1, opłaca się go kupić i zrealizować wykup; gdy rośnie powyżej 1, opłaca się wyemitować i sprzedać. W stablecoinach kryptozabezpieczonych utrzymanie pegu zapewnia nadzabezpieczenie (collateral wyższy niż wartość długu) i automatyczne likwidacje. Najbardziej ryzykowne są modele czysto algorytmiczne, które sterują podażą bez wystarczających rezerw – podatne na spirale spadkowe.

Główne typy stablecoinów

- Zabezpieczone fiat: wspierane gotówką i bonami skarbowymi (np. USDT, USDC). Dają wysoką płynność, zależą jednak od emitenta i regulatorów.

- Kryptozabezpieczone: oparte na depozytach kryptowalut (np. DAI). Wymagają nadzabezpieczenia i smart kontraktów, które automatycznie zarządzają ryzykiem.

- Algorytmiczne/hybrydowe: utrzymują peg głównie mechaniką podaży/popytu. Potencjalnie wydajne, ale wrażliwe na kryzysy zaufania; przeszłość pokazała spektakularne załamania.

Zastosowania w praktyce

- Hedging i parkowanie kapitału w czasie zmienności rynku.

- Płatności międzynarodowe i przelewy P2P z niższymi kosztami i szybkim rozliczeniem.

- DeFi: dostarczanie płynności, pożyczki, farmienie, rozliczenia na DEX-ach.

- Rozliczenia B2B, fakturowanie i księgowość on-chain.

- On-/off-ramp: wejście i wyjście z ekosystemu krypto bez dużych wahań kursu.

Ryzyka i na co uważać

- Depeg: chwilowa lub trwała utrata kursu 1:1 z powodu paniki, niskiej płynności lub problemów emitenta.

- Ryzyko emitenta i rezerw: brak pełnej transparentności, opóźnione raporty, ekspozycja na ryzyko kredytowe instrumentów w rezerwach.

- Ryzyko regulacyjne: zamrożenia adresów, wymogi KYC/AML, zmiany przepisów dotykające emitentów i użytkowników.

- Ryzyko smart kontraktów: błędy w kodzie, luki w mostach międzyłańcuchowych, ataki na protokoły DeFi.

- Płynność rynkowa i spready: duże transakcje mogą wpływać na cenę; warto sprawdzać głębokość rynku na wybranej sieci i giełdzie.

- Opłaty sieciowe i koszty wymiany: różnią się między łańcuchami; mają znaczenie przy mikropłatnościach.

Jak wybierać stablecoina

- Sprawdź transparentność: raporty o rezerwach, atestacje niezależnych audytorów, częstotliwość publikacji danych.

- Oceń płynność: wolumeny na CEX/DEX, dostępność na wielu łańcuchach i mostach.

- Dywersyfikuj: nie trzymaj całości w jednym tokenie ani u jednego emitenta.

- Dobierz sieć pod koszty i integracje: opłaty transakcyjne, obsługa przez portfele, wsparcie w narzędziach księgowych.

- Sprawdź zgodność z twoim use-case: płatności, DeFi, przechowywanie wartości – różne stablecoiny sprawdzą się inaczej.

Przechowywanie i bezpieczeństwo

Wybierz model custody dopasowany do potrzeb: portfele self-custody (seed i hardware wallet dla długoterminowego przechowywania) lub zaufane instytucje powiernicze dla firm z procedurami zgodności. Aktywuj 2FA, listy zaufanych adresów, multisig, a dla większych kwot rozważ segmentację środków i polityki uprawnień. Pamiętaj też o lokalnych obowiązkach podatkowych i ewidencji transakcji.

Podsumowanie

Stablecoiny stały się pomostem między światem tradycyjnych finansów a blockchainem. Oferują szybkość, przewidywalność i skalę, ale wymagają świadomego podejścia do ryzyka i doboru emitenta. Łącząc transparentne rezerwy, odpowiednią sieć i dobre praktyki bezpieczeństwa, można wykorzystać stabilne waluty do bezpieczniejszych rozliczeń, płatności i inwestycji w ekosystemie krypto.